公募基金的遊戲規則,正在發生某種結構性的巨變,焦慮寫在幾乎所有人的臉上。

宛如一年前的春節前夕,京東前CEO徐雷那句足以成為各行各業注腳的評論:“如果還認為我們陷入的是經濟周期的下行周期,那就真的錯的太可怕了,應該是一個時代的落幕和一個時代的開啟,周期和時代是兩個截然不同的性質。”

隻不過,之於公募基金,所謂的“時代”有個更具體的名字:ETF。

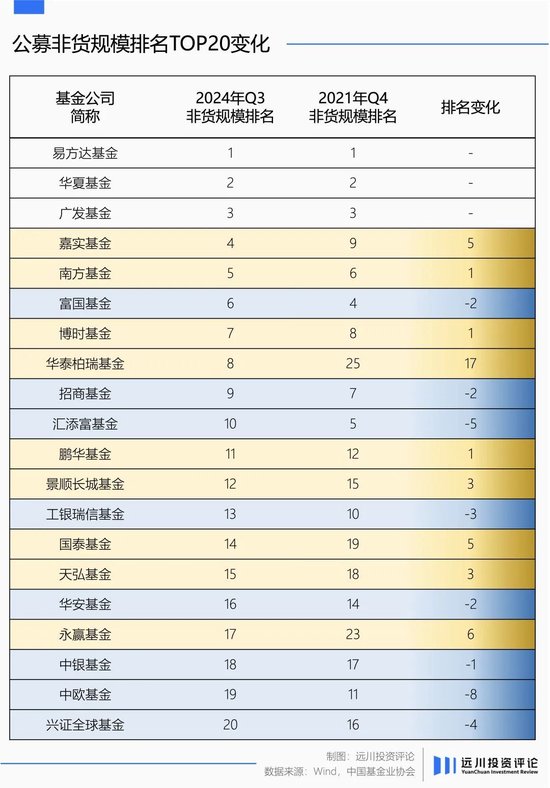

有一些數據頗能說明問題所在:比如2021年年末華泰柏瑞基金非貨規模僅為1694.53億元,排名25,2024年三季度其規模一躍達到了5805.01億元,排名第8,其中僅滬深300ETF一隻產品就撐起了公司68%的規模。

同一個統計區間裏,以主動權益見長的中歐基金,非貨規模卻下降了1000多億,排名也由11掉至19。上海灘上同樣以主動投研見長的交銀和東方紅,則直接掉到了20名開外。

規模排名的起起落落本是市場經濟的常態,城頭變幻大王旗也是所有行業車輪向前的一體兩麵。基金公司們不是沒有經曆過角色沉浮,隻是這一次,事態似乎的確不太一樣:

如果和美國一樣,指數基金就是公募產品的終局,那麽對於整個行業來說,ETF就會是行業的最後一輪洗牌,誰都不想好不容易熬到最後一集,卻在大結局裏被刪光了所有戲份。

尤其是去年9.24行情以來,主動權益和ETF份額截然相反的走勢不僅加深了“牛市都救不了主動權益”的焦慮感,也讓ETF的大趨勢進一步深入人心。

當ETF似乎開始成為在行業中存活的一個必選項時,內卷是這種焦慮感最直觀的表現。無從下手的機構從卷費率到卷速度,再到卷細分賽道,身處其中的從業人員們被裹挾著前進卻又日益迷茫。一批批的機構前仆後繼地湧入A500ETF這個年度最受矚目的賽道,可有些藍圖還沒來得及完全展開,就趕上了霧霾和冷空氣。

高度緊張的氣氛,反而容易激發人對“意義”這件事的追問:

基金公司究竟應該以何種姿勢去卷ETF產品?卷的收益是什麽?代價又是什麽?

在向ETF轉型的過程當中,哪些事關投資者的問題是在當下的發行熱裏被忽略的?

對於一線銷售人員來說,ETF的內卷在他們日常工作中,具體表現為什麽?

以及大量的ETF明明尚未盈利,那麽羊毛究竟出在了誰身上?

未來又是否會出現新的合作模式來真正實現整條產業鏈上的共贏?

一位在頭部基金公司負責開拓ETF業務的一線工作人員,與遠川投資評論分享了這幾年來在工作中目睹的ETF市場的變化,並由此產生的對於當下工作的迷茫,上下遊的觀察以及行業未來的思考。

規模擴張緩解不了基金公司的焦慮

遠川投資評論:9.24行情以來,ETF市場規模的快速上漲會緩解行業內的規模焦慮嗎?

峰哥:恰恰相反,規模確實上漲了,但行業內的規模焦慮反而加劇了。大家都增長的慢其實沒事,你就怕人家增長的比你快。所以說 9.24 行情以來就是你增長沒有用,如果人家增長比你快,公司還是會焦慮的。

遠川投資評論:那對於本就是高基數的頭部ETF公司來說,這是不是意味著已經可以享受到馬太效應帶來的成果了?

峰哥:不是,在寬基指數快速推進的背景下,頭部玩家們其實也非常焦慮,擔心自己過去積累的規模被新寬基指數吸走。

A 股的寬基指數一共分為三代,第一代是上證50,第二代是滬深300,現在是A500。

目前來看這一輪可能是國泰 A500 走在了前麵,那麽A500的規模哪裏來?最大的一種可能性就是資金從滬深300ETF,上證50ETF裏轉移到A500ETF裏麵,是一種此消彼長的關係。那對於華夏、華泰柏瑞這種在以往的寬基指數上有所建樹的基金公司來說,當有一個新東西要代替的時候,它就會焦慮,就會擔心。

遠川投資評論:所以這是現在各家基金公司都在卷A500ETF,甚至已經申報了第三批A500ETF的原因。

峰哥:對。從目前的口徑下來看,A500ETF對標的是美國標普500ETF,大家都想成為最後活下來的那一隻,申報的數量又這麽多,那最後就隻能去卷了。但問題在於,現在營銷宣傳的轉化效率開始越來越小了。

就拿924行情來說,絕大部分ETF規模的上漲都是客戶自發的行為,券商即便想要讓理財經理去給客戶推薦,但作用都不太明顯。這背後主要是三大塊原因。

一個是中國有很大一批專業的 ETF 投資者,那其實如果行情來了,他不需要人為地去引導,會非常快的去反應行情。

第二個原因是對於那批沒有那麽成熟的客戶,那麽就需要員工去推動他們買入。那首先就要給員工一定的激勵才能推動他做這件事情。但是現在的一個問題是 ETF 這個東西,券商的投顧給客戶推了之後幾乎是沒有創收的。

第三個就是過去幾年你給客戶推了很多主動權益的基金產品,然後一直被打臉。所以說現在的一線投顧隻會做一個提示,而不會說這個行業我很看好,你一定要買特定的ETF產品。比方說我給客戶一張清單,裏麵包括了消費醫藥等我覺得還不錯的ETF,但具體要做哪一支客戶你自己去選擇,去判斷,我不會再去單押某一個行業,因為這裏麵的風險太大了。

賣不動的ETF首發

遠川投資評論:券商投顧現在給客戶推薦產品,自己不賺錢是因為傭金新規的緣故嗎?

峰哥:我認為是這樣的。對於投顧來說,他們主要賺取產品銷售的傭金和保有量帶來的管理費分成。但在傭金新規之後,銷售傭金幾乎已經被砍沒了,而ETF全行業降費的背景下,做保有量帶來的傭金不僅困難,拿到的錢也少。

舉個例子來說,基金公司某個產品的管理費原來有0.5%,那我可能拿40%分給渠道,也就是2/1000的管理規模。但這個2/1000是一年的量,你隻有拿滿一年你才能拿到那個管理費的分成才足夠多。如果你隻一天衝一下就走了,那就要再除以365。

所以現在 ETF 保有和銷售都沒錢賺。那員工的銷售動力就沒有那麽高,所以行情來了可能也就是給客戶提示一下,反正賣不賣都賺不了多少錢。

遠川投資評論:所以在傭金新規之前,整個ETF行業的狀態其實是:隻要激勵到位了,產品都能賣出去。

峰哥:主要是首發,因為對於ETF的客戶來說,機構是不太會去買新產品的,不僅既有鎖定期,費用還比二級市場更貴,所以首發看零售,持營看機構。

現在券商投顧首發賣 100 萬產品可能就能賺幾千,但在當時賣 100 萬產品能賺四五萬,激勵非常的高。那在這種情況下,投顧隻要能把產品銷售出去就不會虧。所以當時很多投顧會自己去買產品,因為他算了一下預期的虧損能夠被那個激勵給抵消後還有得賺,所以他就自己幹。

也有一些投顧會和客戶商量好,你幫我買一點這個產品,然後我完成任務之後,給你一些返點,大家分一分。

所以當時整個行業是有點扭曲的,大家都是去衝量,很多產品規模第一天要走一半,然後投顧就換下一隻高激勵的產品。他可以用一筆錢在不同產品裏倒騰十幾次,賺激勵費用。

不要激勵的產品也有,比如說一些海外的稀缺標的,大家會去賣,因為他知道可能大概率能有投資收益。產品本身真的足夠好,其實是不愁賣不出去的,但這種產品的占比並不高。

遠川投資評論:那對於基金公司來說,一方麵支出端要給高激勵,另一方麵收入端因為規模高波動不可持續,ETF在商業模式要成立,它的盈利來源是什麽?

峰哥:以前主要還是交易傭金。當時激勵的費用是從其他產品的交易傭金中拿出來的,相當於是拿客戶資產交易費用去補貼渠道銷售,當然現在新規之後就不能用裏麵的錢了。

基金公司也沒有辦法,那時候整個行業都是這樣,如果你不用這個模式,產品就賣不出去。

遠川投資評論:既然這種高激勵機製被淘汰了,那A500當下不論是規模還是關注度都這麽高的原因是什麽?甚至都已經發行到了第三批。

峰哥:因為它對標的是標普500ETF,三隻跟蹤標普500的ETF幾乎就能夠占據美國ETF市場的30%多。

那對於基金公司來說,一旦你規模突破了一個瓶頸,國家隊買的時候就一定會買那幾個最好的,規模就是指數級的上升。就和日本央行下場買指數一樣,如果未來誰走出來了,被國家隊買了1萬億,你過去幾年的投資就全都回來了。

而對於券商來說,A500是整個政策推動的重點方向,監管比較鼓勵,那券商也一定會順應這個趨勢,所以整體的發行規模和推動力度會比較大。

遠川投資評論:但這種銷售的壓力最終還是會轉嫁到一線投顧身上。

峰哥:對。尤其是跟蹤同一個指數的第二、第三批次的產品,它們在首發銷售的時候會存在一個問題:你沒有辦法和客戶解釋,為什麽市場上已經有了這個產品,我不直接在場內買入,而是要買你一個要封閉兩周,手續費比二級市場貴,還要慢慢建倉的首發產品?

所以機構客戶是不會買首發的,因為他們沒那麽好忽悠;零售客戶現在也沒有那麽好忽悠了,可能跟你關係好幫你個忙。那如果沒人幫忙了,就隻能自己買了。

被內卷裹挾的一線人員

遠川投資評論:美國的ETF市場中並不是隻有標普500一個產品,那既然第二三批次的發行效果不好,為什麽不去找一些其他的細分領域指數?

峰哥:氛圍到了你隻能做這件事情。

比方說現在所有的互聯網媒體都在談論 A500 ,你去發一個其他的指數產品,沒有人會理你的;如果你不發,那就更不可能了,沒有人能拒絕未來規模幾天就增長幾千億的誘惑,稍微有點實力的公司都會去賭這個概率。

而且這種內卷一旦開始了就很難停下來了。

比如我現在在A500ETF上麵已經投入了1個億,但是能夠明顯看到距離頭部的幾家公司還有一段距離。那我即便知道最後可能不能成為頭部的4隻產品,也不敢去放棄繼續投入。

你放棄了,就證明這1億的投資成為了沉沒成本,被浪費了;但你繼續砸錢進去,砸到最後等四隻頭部產品出來之後,那至少可以證明自己努力過,隻是沒有成功。不然總經理是沒有辦法去跟股東交代這個事情的,在這種同業競爭環境下,你幾乎是沒有什麽自主權的。

行業頭部,肯定是想所有指數都做得很大,這是可以理解的。但是中部的公司或者ETF發力已經晚了的公司,就不應該再去同質化的產品裏卷了。中國市場未來也不可能隻有寬基。差異化一定是有未來的,隻是大家短期內都在被一種無形的力量在裹挾著前進。

尤其是對於一些中小公司來說,可能他們會找一些細分的賽道去進行布局。可一旦沒有踩到市場的熱點,或是因為資源的原因導致發行失敗,那麽後續拿到批文就會更加困難。這也是現在大家都喜歡卷一個ETF類型的原因,至少有市場的熱度,發行有一定的確定性。

遠川投資評論:所有產品最後為什麽會是頭部四隻和其他產品這種格局?

峰哥:每個交易所最後隻有兩隻產品能拿到期權和期貨的掛鉤權,滬深兩個所加起來就是四隻產品。

遠川投資評論:但是ETF本身還沒有開始盈利,那這種大規模的燒錢本質上是從其他條線補貼過來,換句話來說是透支了ETF未來盈利的可能性。

峰哥:理論上是這樣的。

像 A500 這樣的產品,做市就要投入大幾千萬,營銷費用又是幾千萬上億的投入。但是收入端如果不到一定的規模,是根本覆蓋不了前期投入的成本。現在都是用固收業務、社保業務、專戶業務、主動權益業務這些利潤率高的業務上麵貼補過來的。

而且這種投入絕大多數,最後可能是沒有意義的。當你十幾家二十幾家都砸錢去做一樣的東西的時候,效果肯定是大打折扣。比如說萬德,Choice的廣告投流,你知道最終沒有什麽轉化率,但是看到別人投了,你就必須要去投。別人往這裏麵砸了多少錢,或者砸了哪個廣告,你就得要跟上。它最大的作用可能就是為了緩解領導們的焦慮吧。

當然,你從另一個角度想,基金公司兩年多賺的利潤讓你通過廣告投放、投資者教育去燒掉,而不是大規模降薪,也是有一定道理的。

遠川投資評論:他們的焦慮傳導至你們這些基金公司一線工作人員身上,會有哪些具體的表現?

峰哥:924 以來規模增長的快慢很大程度上不是你基金公司主觀決定的。哪個板塊有機會漲得好,投資者都是自然選擇的,跟你以前的布局有很大的關係,而不是短時間內可以改變的。所以領導的焦慮最終就會導致工作的流程變得更加複雜,你的工作會被繁瑣的事情填滿,可以沒有成效,但要有過程。

比如 ETF 的基金經理也要去路演,去到一個地方,這些客戶他從沒有聽過這個ETF,他覺得你講的好,他可能就認可你,他可能就買你的,通過刷臉去緩解焦慮。

這些事你幹跟不幹其實沒有那麽大的差別,但是在這種時刻你就不能不去幹。

遠川投資評論:那對於現在的ETF產品來說,其實是三方都不太賺錢。基金公司規模擴大之前不賺錢,券商傭金新規之後不賺錢,員工沒有激勵製度之後不賺錢。大家都是在這種不太賺錢的環境下內卷。

峰哥:可以這樣理解。而且對於基金公司來說,除了初始的發行成本以外,後續的維護成本其實也是大頭。

比方說你做了一個芯片主題,但是芯片一直很爛,沒什麽人交易,但芯片一旦活躍起來又很猛。那基金公司就會找券商去進行做市來保持流動性,這樣才能在行情起來的時候獲得資金的關注,因為流動性越來越差,你的規模隻會越來越小。

所以如果你沒有趕上行情,還想把它維持在一定規模的話,你的成本會非常高。而且這部分費用以前也能用傭金付,現在都是要用公司的利潤去支付。

買方投顧會是答案嗎

遠川投資評論:有沒有考慮過海外的賣方投顧模式,在這種模式下其實各方的利益都能夠獲得保障。

峰哥:一部分有轉型意願的人,或者說能力比較強的人是已經在做這個事情了,並且做的還可以。

比如說我是一個投顧,你是我的客戶,我今天約你聊一下你現在的收入情況,你的資產情況,或者說你未來的現金流規劃情況,基於這些條件給你出一套方案,並且持續地去追蹤和服務。然後客戶根據我的資產配置服務去進行支付。

而基金公司實質上扮演了一個投顧的投顧角色。就是我去為投顧提供一係列的服務,比如幫他完善資產配置框架,分析市場行情,甚至是做一些策略的分享,讓他可以更好地為客戶服務。而他隻要在配置合理的前提下多放入一些我們的產品,這樣就既做大了我的保有,也幫他去維護了客戶,等於我起到了一個承上啟下的作用,這是比較有意義的。

雖然意識到轉型重要性的人現在比例還不是很高。有一些人還是想回到以前高激勵的模式,甚至有人直接來問我們要錢,讓我們貼給他。當然這個是絕對違規的,貼了你就被開除了;但是整體的趨勢是向買方投顧去轉變的。

遠川投資評論:目前市場上這種付費來進行資產配置的需求大嗎?

峰哥:以前可能大家不太願意去付費,但現在非標資產沒有了之後,無風險收益率又在持續走低,客戶是非常焦慮的,尤其是一些高淨值客戶,如果你給客戶真正去講一個資產配置方案,他們是非常感興趣的。

你跟他說這個資產的彈性很好,這個波動性很高,收益率很高,他們反而不這麽認可。但是你跟他去聊一個類固收+的配置策略,全球的資產配置策略,他們是非常願意去和你溝通交流的。

遠川投資評論:買方投顧的模式下,他們在進行資產配置的時候會更加偏向低費率的ETF,那如果這一模式成為未來主流的話,那主動權益型基金就會麵臨更加嚴峻的挑戰,甚至再次降費也有可能。

峰哥:對,絕大多數的投顧都不太可能去配置主動權益型基金,三方平台對於主動權益的態度現在都是比較曖昧的。

對於投顧來說,不管是固定的投顧費還是業績提成,核心都是把客戶的錢通過資產配置的方式增值,這樣自己才能夠在第二年獲得更好的報酬。那對於他們來說,基金的收益是不確定的,但是基金產品的成本是固定的,所以他們會優先保證成本的降低,在能選擇ETF的情況下就不太會選主動權益。

對於客戶來說,過去的經驗告訴我們基金經理本質上是個人,他隨時隨便可能出現變化,但客戶是很難察覺到這種變化的。而ETF的本質是一個工具,投資者知道它是一個什麽東西,也不太會產生巨大的變化,這種理解成本導致了投資者對於 ETF 本身是有認可度的。

對於基金公司來說,ETF帶來的反噬也有限。ETF 的客戶隻是會去罵你在那個時間點推給我,但是他對 ETF 本身是認可的。客戶會去懷疑投顧給的判斷和預期,但是不會放棄使用這個工具。主動權益是這個基金經理不行,我就不會再買他的了,是一種更徹底的否定。

而且現在老一批基金經理中名聲好的也不多了,新的基金經理很多又沒有得到市場驗證,強行去進行宣傳反而會產生一些負麵的效果。所以主動權益的反噬持續性會很強,ETF的品牌風險相對會小很多。

說到底,主動權益販賣的是一個過去業績穩定、超額收益高的結果;而ETF是站在客戶的需求角度,販賣的是一個配置的工具和過程,大家現在對前一個敘事已經不太相信的情況下,資源自然會往後一個敘事去傾斜。

遠川投資評論:這意味著基金公司未來的重心不再是營銷宣傳,而是更加注重培養對於資產配置解決方案的能力。這種轉變會緩解基金公司在ETF上的內卷嗎?

峰哥:我覺得概率不大。會相對謹慎一些,因為現在確實發行難度變大了,布局會更加有針對性,不會為了發而發。但對於頭部的基金公司來說,他們的現金流還能燒很久,至少再燒一兩年沒有問題,如果到那時候沒有成效的話,可能才會逐漸放棄卷ETF這個賽道。

但對於財富管理端的一線人員影響會比較大。

一旦有人在買方投顧的模式上跑通,並且賺到了錢,那其他人也會跟進。那時候業務條線上的人都有自己的創收模式之後,工作就相對會更加自由一些,而不是說公司讓你賣什麽你就賣什麽,然後被困在沒有成效的內卷中。

我覺得這是2025年開始,財富管理從業人員可能就會麵臨的一個大的變化和趨勢。